🏠 住宅ローンの返済とは?

住宅ローンを利用して住宅を購入した場合、一般的に翌月から毎月の支払いがスタートします。

返済方法には大きく分けて 「元利均等返済」 と 「元金均等返済」 の2種類があり、 それぞれ特徴が異なります。

どちらを選ぶかによって、総支払額や月々の負担が変わるため、 しっかりと理解しておくことが大切です。

📌 それぞれの特徴をチェック!

| 返済方法 | 特徴 |

| 元利均等返済 | 毎月の返済額(元金+利息)が一定で、返済計画が立てやすい |

| 元金均等返済 | 毎月同じ額の元金を返済し、残りの元金に対する利息を支払う |

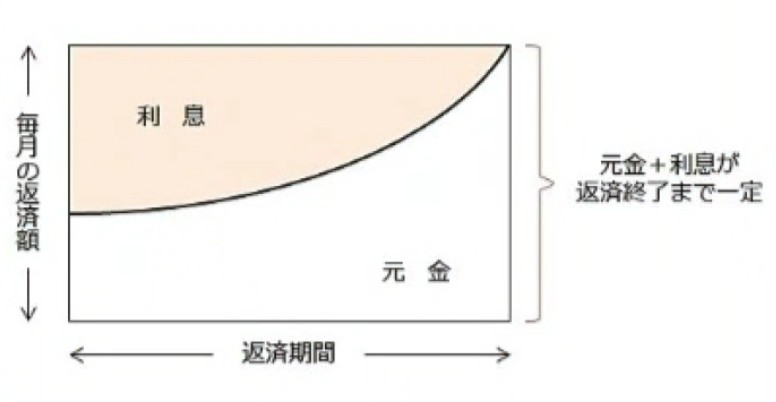

📌 元利均等返済とは?

💰 特徴

元利均等返済とは、毎月の返済額(元金+利息)が一定 となる返済方法です。

返済当初は、 利息の割合が大きく、元金の減少が緩やかですが、返済が進むにつれて元金の割合が増えていきます。

そのため、最初のうちは利息の支払いが多くなりますが、長期的に安定した支払いを続けられるのが特徴です。

📌 最初は利息の割合が高く、徐々に元金の割合が増えていく

| ✅ メリット | ❌ デメリット |

|---|---|

| 🔹 毎月の支払い額が一定なので、資金計画が立てやすい 🔹 返済当初の負担が軽く、余裕をもって返済をスタートできるタ1 | 🔸 元金の減りが遅く、長期的にみると利息の総支払額が多くなりがち 🔸 返済期間が長いほど、トータルで支払う利息が増える |

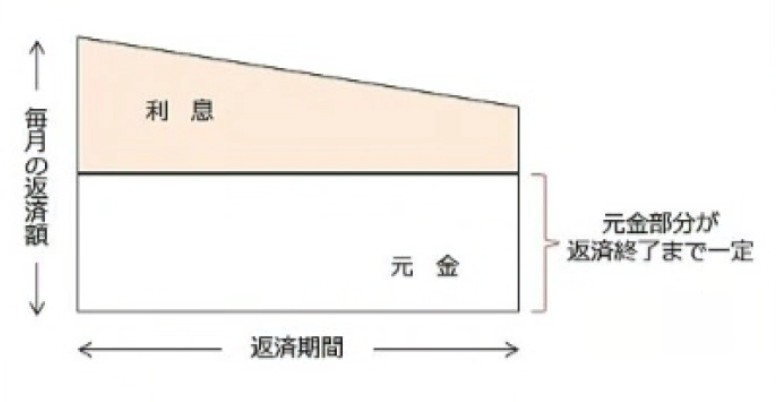

📌 元金均等返済とは?

💰 特徴

元金均等返済とは、毎月返済する元金の額が一定 で、その元金に対する利息を加えた額を支払う方式です。

元金の減少スピードが早いため、初期の支払額は多くなりますが、返済が進むにつれて利息の負担が減り、 月々の支払額が少なくなっていくのが特徴です。

📌 初期の支払額は大きいが、元金の減りが早いため利息が抑えれる

| ✅ メリット | ❌ デメリット |

|---|---|

| 🔹 借入残高が早く減るため、支払う利息総額が少なくなる 🔹 返済が進むにつれ、月々の支払額が軽くなっていく | 🔸 返済開始当初の支払額が高く、初期負担が大きい 🔸 収入基準によっては、希望額の借入ができない可能性がある |

📌 どちらの返済方法を選ぶべき?

一般的には、「元利均等返済」 を選ぶ人が多い傾向にあります。

理由としては、

✅ 毎月の支払いが一定で、家計の管理がしやすい

✅ 返済開始時の負担が少なく、長期的に安心できる

一方で、「元金均等返済」 を選ぶと、

✅ 支払総額を抑えられるメリットがある

✅ 長期的に見ると、利息を節約できる

📌 ただし、初期の返済額が高くなるため、収入の安定性が求められる点に注意が必要です。

特に、ローン審査時の収入基準を満たす必要があるため、借入可能額にも影響することを理解しておきましょう。

また、返済が進むにつれて負担が軽くなるため、将来的に収入減少のリスクを考慮したい方には向いています。

💡 ポイント!

- 返済開始時の負担を軽くしたい → 元利均等返済

- 支払総額を抑えたい → 元金均等返済

🏠 住宅ローンは長期にわたる支払いになるため、自分のライフプランに合った返済方法を選びましょう!

-min.jpg)